技术中心

根据国家能源局统计,2022年国内风电新增并网装机量为37.63 GW(机械安装45GW),同比降低21.0%。2022年在原材料涨价、疫情冲击、物流受阻、行业竞争等众多因素影响下,风电产品零部件的齐套率不足,风电行业开工安装不及预期,但仍展现了中国风电行业发展的韧性。

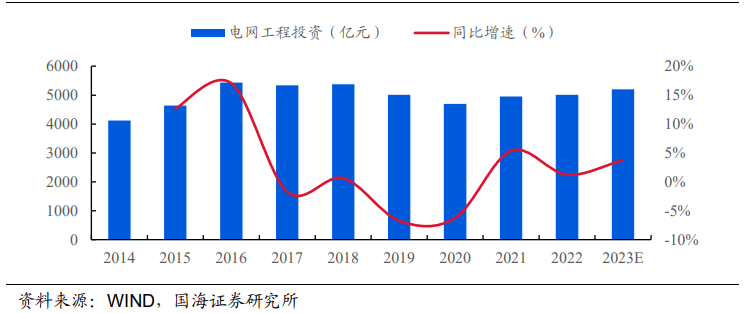

2023 年风电并网消纳能力承压。受疫情及缺电两大因素的影响,2022 年电网投资力度不足(2022 年计划投资6262亿元),电网工程建设投资完成5012亿元,同比增长2.0%。而2022年风电消纳能力没有明显恶化的原因是夏季普遍缺电及新增装机不及预期。

2023-2024 年电网建设承压,2023年1月国网公布2023年电网计划投资超5200亿元,同比增3.7%;南网尚未公布2023年投资计划,但其表示将加快推进电网建设、抽水蓄能电站等在粤项目建设。2023年风机价格预期维持低价,我们预计海上风电将触底反弹,风电装机有望重回高位,并网消纳情况不容乐观。

2014-2023 年电网工程投资情况

根据各省市“十四五”能源相关规划预测,全国“十四五”期间共规划风电装机容量约305GW。而2021-2022两年,我国风电新增装机尚不足86GW,这也意味着2023-2025年,风电年均装机需要超70GW千瓦才能完成规划目标。

2021-2022年风电新增并网低谷+2022年高招标量,为2023年风电装机和并网高增奠定了基础,开启风电建设新纪元。风电新增装机容量往往滞后风电招标量一年,2022年风电招标达98.5GW左右,考虑①风电新增装机容量往往滞后风电招标量一年、②部分 2021 年招标项目受疫情影响延期到2023年并网、③2023年风电并网消纳能力,我们中性预计2023年我国风电新增装机 73.5GW。目前我国风电装机情况良好,2023年1-4月风电新增装机14.2GW,同比增长 48.2%。海风方面,基于各省“十四五”海风规划,我们预计2023-2026年我国海风新增装机分别为11/17/20/24GW,2022-2026 年复合增速达 47.6%。预计2023-2026年我国风电新增装机73.5/80.6/83.3/89.4GW,2022-2026年复合增速为24.2%;其中陆风新增装机62.5 /63.6/ 63.3 /65.4GW,2022-2026年复合增速为19.0%。

风电行业是我国钢材需求的重点产业之一,所用的钢材品种、规格繁多。风力发电的主要设备包括塔筒、塔架、机舱、转子叶片、轴承、低速轴、齿轮箱、发电机、偏航装置、电子控制器。而钢材是风电发电装备主基材,以天顺风能为例,2022年塔筒成本中钢板等原材料的占比达80%;风机铸锻件中钢材的成本占比通常为44%-66%。

风电用钢主要品种分为中厚板、电工钢和特殊钢。其中,电工钢具有铁芯损耗低、磁感应强度高、冲片性良好等特性,主要用于风力发电机的定子和转子零部件,约占总耗钢量的5%;特殊钢具有更高的强度和韧性及性能,主要用于风轮主轴、变桨系统轴承、偏航系统轴承、传动系统齿轮、轴和轴承以及发电机轴等零部件,约占总耗钢量的 26%;风电设备主材是风电发电机组的塔筒和机舱底座等零部件,主要钢材品种是中厚板(中厚板具有焊接性能好、力学结构良好、低温冲击韧性强(D、E 级)等特点),占到总耗钢量的 69%左右。

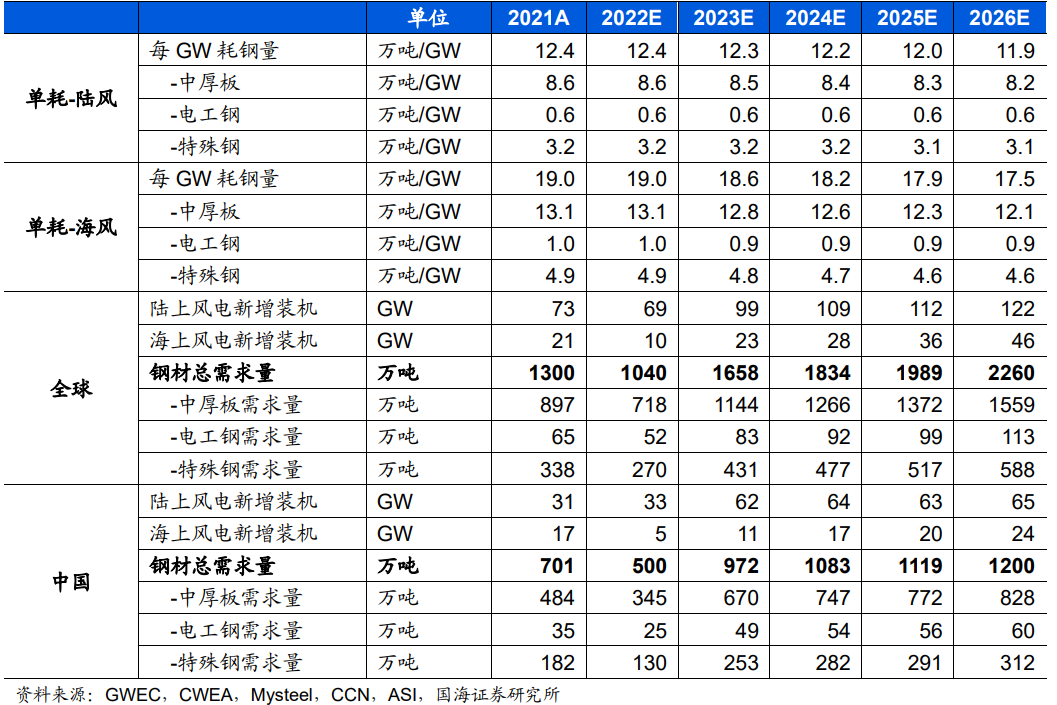

风电行业用钢新增需求测算

根据澳大利亚钢铁协会(ASI)2022年数据,每GW陆上风电装机量对应钢材需求量12.4万吨,按照用量比例来看,需中厚板8.6万吨、电工钢0.6万吨、特殊钢3.2万吨;每GW海上风电装机量对应钢材需求量19.0万吨,其中中厚板13.1万吨、电工钢1.0万吨、特殊钢4.9万吨。考虑风电机组大型化趋势,会降低每 GW 塔筒用钢量,因此假设陆风用钢量以1%的年均增速降低,海风用钢量以 2%的年均增速降低(海上风电大型化趋势更为显著)。预计2022-2026 年全球风电累计新增装机655GW,需消耗8781万吨的钢材,2022-2026年钢材需求增量CAGR达21.4%,年均钢材需求增量为 1756万吨;其中全球风电中厚板/电工钢/特殊钢的年均需求量为1212/88/457万吨。预计中国2022-2026年期间累计装机364GW,需消耗4874万吨的钢材,2022-2026年钢材需求增量CAGR达24.5%,年均钢材需求增量为975万吨;其中,中国风电行业中厚板/电工钢/特殊钢的年均需求增量为673/49/253万吨。

(来源:钢铁情报)